Gnl: troppi progetti europei mentre cala la domanda di gas

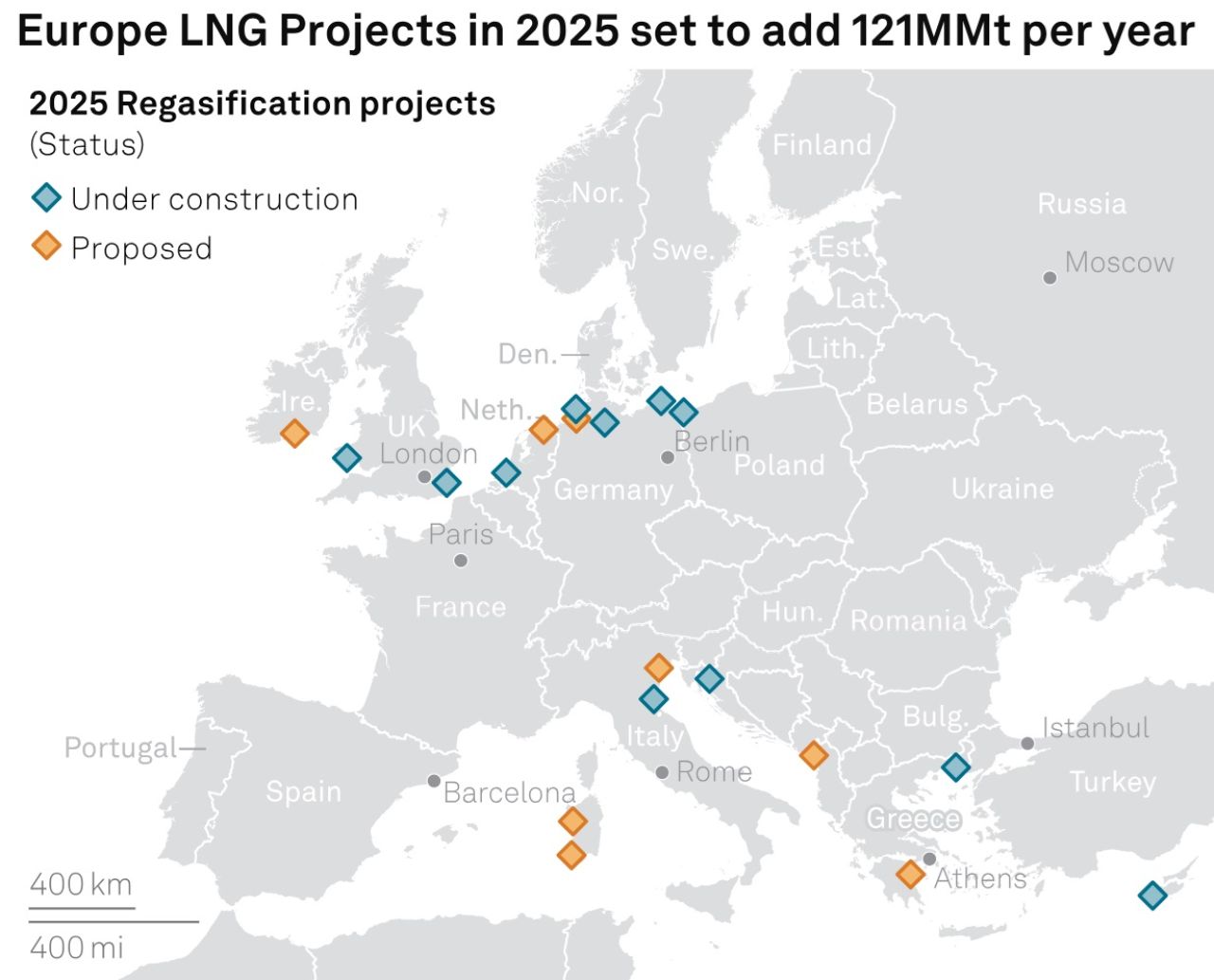

Secondo un’analisi di S&P Global, «I progetti europei di rigassificazione del GNL sono destinati ad aumentare la capacità di GNL del continente di 121 milioni di tonnellate all'anno prima della fine del decennio, ma con la domanda europea in calo e i tassi di utilizzo dei terminali operativi inferiori al 50%, sorgono dubbi sul potenziale sovrainvestimento e sottoutilizzo del mercato».

Attualmente, in Europa ci sono 42 i progetti che dovrebbero iniziare nel 2025, dei quali 31 proposti e 11 in fase di realizzazione.

S&P Global ricorda che «L'attenzione dell'Europa sul GNL ha avuto inizio dopo l'invasione russa dell'Ucraina nel 2022 e la conseguente crisi energetica. Dopo decenni di dipendenza energetica dalla Russia, questa è stata la scintilla che ha spinto le nazioni europee a rivolgersi a soluzioni alternative per garantire la sicurezza energetica della regione.

Dopo lo scoppio della guerra in Ucraina la lobby dei combustibili fossili lanciò subito un allarme sulla mancanza di capacità di rigassificazione, il che causò un ampio gap tra i prezzi del GNL e quelli del gas naturale. S&P Global fa notare che «Con grandi volumi di carichi di GNL che galleggiano sull'acqua e una disponibilità limitata di slot, questo ha catalizzato una diffusione record di LNG-TTF».

Il 3 ottobre 2022, Platts, che fa parte di Commodity Insights, aveva valutato il mercato del GNL dell'Europa nordoccidentale con uno spread record di 29,55 $/MMBtu rispetto al prezzo dell'hub del gas TTF olandese. Da allora, i prezzi si sono raffreddati man mano che l'Europa ha aumentato la capacità di rigassificazione. Il 12 luglio Platts ha valutato IL DES Northwest European per agosto a 10,09 $/MMBtu, cioè 8,5 centesimi$/MMBtu in meno rispetto al prezzo dell'hub del gas TTF olandese.

I dati del Gas Transmission System Operator of Ukraine (GTSOU) mostrano che – grazie all'accordo di transito tra Russia e Ucraina ancora in atto - attualmente le importazioni di gas russo in Europa ammontano a 30 milioni di metri cubi al giorno. Ma l'accordo dovrà essere rinnovato all'inizio del 2025 e gli analisti di S&P Global Commodity Insights prevedono che «Il risultato più probabile sarà la cessazione dell'afflusso di gas russo in Europa». La perdita di 30 milioni di m3 di gas al giorno costringerà l’Europa a trovare una fonte di energia alternativa per colmare questo gap. Ma per S&P Global, «L'attuale tasso di crescita dei progetti GNL potrebbe superare la dinamica della domanda in Europa» e fa presente che «Nonostante i maggiori investimenti nei progetti GNL, gli attuali impianti di rigassificazione sono stati storicamente sottoutilizzati. I dati di Commodity Insights hanno mostrato che il tasso medio di utilizzo per il 2024 si attesta finora al 46%, con una percentuale rimasta al di sotto del 70% da aprile 2023. Questo è dovuto principalmente al fatto che l'Europa ha sperimentato due inverni miti, a cui si è aggiunta l'offerta norvegese e la produzione di energia rinnovabile, che ha ridotto la domanda di GNL».

David Lewis, analista di Commodity Insights, sottolinea che «La maggior parte della capacità di rigassificazione europea è concentrata in mercati con un basso utilizzo, come Spagna e Regno Unito, che rappresentano circa il 36% della capacità di rigassificazione ma solo il 25% dei volumi consegnati nel 2023. Quest'anno la situazione è ancora più evidente, dato che il Regno Unito rappresenterà solo il 7% delle importazioni europee nel 2024 e l'utilizzo spagnolo non supera il 50% da quasi due decenni».

L'utilizzo dei gasdotti ha consentito ai paesi europei di essere flessibili nel fare consegne spot per gestire i picchi di domanda; ma S&P Global avverte che «La natura del mercato del GNL richiede una pianificazione anticipata per considerare i tempi di spedizione».

Invece, per Lewis «La maggiore capacità di rigassificazione in Europa rappresenta un "prodotto assicurativo per catturare i picchi di domanda».

I dati di Commodity Insights dimostrano che nel primo semestre 2024 le importazioni di GNL in Europa sono diminuite del 20% su base annua, passando da 68,52 milioni di tonnellate nel 2023 a 54,89 milioni di tonnellate nel 2024. E S&P Global evidenzia che «Il mercato energetico europeo opera ormai in un'arena globale, con la regione impegnata in una competizione sui prezzi con l'Asia per i carichi di GNL. Il Platts JKM, il prezzo di riferimento che riflette il GNL consegnato all'Asia nord-orientale, nel 2024è stato stimato in un premio medio di 1,26 $/MMBtu rispetto all'Europa nord-occidentale dove l'ultima valutazione dell'11 luglio lo ha fissato a un premio di 1,971 $».

Un trader evidenzia un "nuovo equilibrio", con una maggiore capacità di rigassificazione e la concorrenza con l'Asia che porterebbero a spread GNL-TTF costantemente più ridotti. e molti trader affermano che, nonostante la forte capacità di rigassificazione, gli attuali sconti LNG-TTF non coprono i costi della rigassificazione, quindi, le azioni sono alte e i trader continuano a preferire il gas naturale.

Questo ha fatto diminuire la domanda di GNL in Europa e ha portato a tassi di utilizzo più bassi in tutto il vecchio continente.

Per il 2025, i traders stavnno già commercializzando carichi per Cal-25 nell'Europa nordoccidentale, prevedendo un aumento dell'offerta a livello globale per ampliare gli sconti LNG-TTF. Gli analisti di Commodity Insights prevedONO che la domanda aumenterà nel 2025 e nel 2026 e che la domanda media nel primo trimestre del 2025 sarà di 11,29 milioni di tonnellate, in aumento rispetto ai 9,97 milioni di tonnellate del 2024.

Lewis concorda: «Prevediamo che la domanda di GNL aumenterà nel 2025-2027, poiché la domanda industriale aumenterà e il gas sostituirà il carbone nel mix energetico... In alcuni mercati, come il Regno Unito, si prevede che la domanda di GNL aumenterà fino al 2025, poiché ciò compenserà la perdita di produzione della piattaforma continentale britannica».

Ma rimane il problema di cosa fare dei rigassificatori sottoutilizzati sui quali ha puntato così tanto anche il governo italiano.