Cos’è il Green asset ratio e come può aiutare lo sviluppo di una finanza sostenibile

Il Regolamento dell’Unione Europea 2020/852/UE – meglio noto come “Tassonomia UE” – è uno strumento puntuale per supportare l’identificazione di investimenti in grado di combattere il cambiamento climatico. Si tratta di un sistema di regole che forniscono un linguaggio comune e una chiara definizione delle attività economiche che possono essere considerate ecosostenibili. In questo modo la Tassonomia si pone come guida per operatori e finanziatori nella scelta di quei progetti che contribuiscono effettivamente al raggiungimento degli obiettivi del Green Deal, proteggendoli invece dal rischio di greenwashing. Ed è in questo senso che a livello creditizio diventa fondamentale poter conoscere quante attività iscritte nel bilancio degli istituti di credito siano davvero coerenti con la Tassonomia, rispetto al totale dell’operazioni.

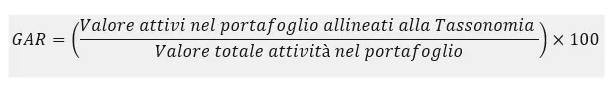

Il Regolamento delegato n. 2021/2178, che ha integrato il Regolamento sulla Tassonomia, all’Art. 8 specifica i contenuti e le modalità di comunicazione degli obblighi di rendicontazione che i soggetti regolati devono pubblicare in merito alla quota di attività economiche ecosostenibili. Lo stesso definisce indicatori quantitativi di performance, detti KPI (Key Performance Indicators), che differiscono a seconda della tipologia di impresa soggetta a rendicontazione. Tuttavia, questi non impongono alcuna limitazione al finanziamento di determinati settori o di operatori economici specifici, ma si limitano a rappresentare fedelmente l’impegno di un soggetto nel finanziare attività economiche allineate alla Tassonomia. In altre parole, sono lo strumento attraverso cui viene resa l’informazione. Dal gennaio di quest’anno c’è un’importante novità: gli istituti di credito hanno l’obbligo (e l’opportunità) di calcolare il Green Asset Ratio GAR per comunicare all’esterno i progressi nel riorientamento degli affidamenti, specialmente in termini di lotta al cambiamento climatico. Il GAR è il principale indicatore che gli istituti di credito hanno iniziato a pubblicare per comunicare l’allineamento delle loro attività alla Tassonomia europea.

In particolare, questo indicatore è definito come il rapporto tra le attività ritenute sostenibili secondo la Tassonomia e il totale delle attività coperte nel portafoglio bancario dell’impresa finanziaria.

In altri termini, il numeratore deve coprire i prestiti e gli anticipi, i titoli di debito, le partecipazioni e le garanzie reali recuperate che finanziano attività economiche allineate alla Tassonomia, mentre il denominatore deve coprire il totale dei prestiti e degli anticipi, dei titoli di debito, delle partecipazioni e delle garanzie reali recuperate, nonché tutti gli altri attivi coperti in bilancio.

L’obiettivo è fornire una fotografia del livello di esposizione ai rischi climatici e ambientali dell’istituto di credito e, al contempo, il livello di impegno che questo mette per affrontare la crisi climatica e ambientale (concetto della doppia materialità). Infatti, oltre ad essere uno strumento di gestione del rischio, può essere considerato anche uno strumento strategico a disposizione delle banche: esse saranno incoraggiate a offrire condizioni più convenienti alle aziende più sostenibili, mentre gli investitori e i clienti potranno valutarle anche prendendo in considerazione il loro impatto sull’ambiente.

GAR: prime applicazioni e limiti

L’introduzione del Green Asset Ratio pone numerose e impegnative sfide operative per le banche europee. Non è un caso che le prime indagini effettuate mostrino che c’è ancora parecchia strada da percorrere.

L’analisi della Banca centrale europea (BCE) rivela che il 90% delle banche dell’area Euro ha portafogli prestiti alle imprese significativamente disallineati con gli obiettivi climatici della Tassonomia. Questo significa che le banche stanno continuando a concedere prestiti ad aziende che non stanno pianificando investimenti in attività impegnate nella decarbonizzazione, e che quindi con molta probabilità potranno incorrere in vincoli di finanziamento. Dal lato degli istituti di credito, quest’evidenza implica una maggiore esposizione ai rischi climatici (e in particolare, ai rischi di transizione), aumentando la loro probabilità di incorrere in situazioni di mancata solvibilità dei prestiti concessi. Inoltre, il Rapporto della BCE mostra che il 70% degli impegni climatici dichiarati da tali istituti di credito non ha contribuito a un conseguente allineamento del loro portafoglio di prestiti alle imprese. Questo divario tra performance e impegni potrebbe esporre le banche a rischi di contenzioso e, soprattutto, a rischi reputazionali.

Eppure, al di là delle prime evidenze, non si può dimenticare la presenza di limiti legati a questo indicatore. Infatti, l’esclusione di alcuni settori dalla Tassonomia e l’utilizzo di stime nella determinazione del GAR rischiano di minare l’efficacia dello stesso. Le principali carenze dell’attuale metodologia hanno a che fare con una limitata copertura di tutti i settori economici e di tutte le attività presenti nel bilancio di un istituto finanziario. A queste si aggiungono una mancata determinazione del perimetro di rendicontazione e l’affidabilità dei dati e loro reperimento, oltre a debolezze di tipo metodologico (per un’analisi in dettaglio si rimanda alla versione estesa di questo Position Paper). Tutto ciò fa sì che il GAR oggi sia un indicatore ancora molto parziale e di scarsa comparabilità, anche a causa delle differenze nelle caratteristiche degli asset delle banche. Per esempio, l’analisi dei primi numeri pubblicati mostrano un’elevata eterogeneità nelle metodologie utilizzate per calcolare il GAR, anche a causa del frequente ricorso a stime, soprattutto per le esposizioni al dettaglio. Vale la pena evidenziare però, che la disponibilità e la qualità dei dati attualmente presenti sul mercato riflettono le prime fasi di segnalazione delle imprese sia finanziarie che non finanziarie, e che quindi si auspica migliorino nel corso del tempo. L’eterogeneità nelle modalità di rappresentazione del GAR sottolinea anche la difficoltà che permane per gli istituiti di credito nell’interpretare il Regolamento sulla Tassonomia dell’UE e nel classificare alcune attività per cui le istituzioni di credito non sono in grado di raccogliere informazioni (ad esempio il settore dell’immobiliare). Per i mutui ipotecari, specialmente, si manifesta una complessità nella documentazione richiesta per la valutazione dell’allineamento alla Tassonomia (specialmente con i criteri del “non arreca un danno significativo” o DNSH”), poiché le informazioni non sono pubblicate dalla controparte, in quanto questa non è tenuta a divulgarle ai sensi della Direttiva sul Reporting non Finanziario (NFRD), ne lo sarà, in molti casi anche a seguito dell’applicazione della CSRD.

Quali prospettive

In ogni caso, lo sforzo in atto, sembra possa produrre effetti positivi: dall’analisi condotta dalla Piattaforma sulla Finanza Sostenibile (PSF) sulle pratiche di mercato e sulle osservazioni degli istituti di credito europei, emerge che la maggior parte delle istituzioni ha iniziato ad utilizzare gli elementi della Tassonomia dell’UE come parte integrante delle loro strategie di finanziamento. Il ricorso ad essa, infatti, permette di valutare l’impegno dei clienti nella gestione dei propri rischi di transizione climatica e nel raggiungimento dei loro impegni di sostenibilità. Le pratiche di mercato raccolte dalla PSF mostrano come la Tassonomia (e in particolare, i criteri di vaglio tecnico, il DNSH e le garanzie minime di salvaguardia) sia stata integrata nei processi di origine dei prestiti degli istituti di credito, così da identificare e valutare quei prestiti che possono essere considerati ambientalmente sostenibili (ossia “green”). Tra le principali pratiche condotte si evidenziano:

- La definizione di soglie basate sui criteri di vaglio tecnico della Tassonomia dell’UE che possono essere usate come criterio di esclusione o di idoneità per l’origine di prestiti considerati potenzialmente “green”. Generalmente tali soglie vengono utilizzate come criteri di esclusione per filtrare progetti non conformi.

- Incentivi ai prestiti “green” basati sull’allineamento alla Tassonomia dell’UE. In tal senso la Tassonomia può essere utilizzata come strumento per sostenere e attrarre clienti e progetti ad essa totalmente o parzialmente allineati, favorendo l’aumento del volume di esposizioni allineate alla Tassonomia, e quindi, aumentando il GAR dell’istituto di credito.

Gli istituti di credito, infine, segnalano che uno dei vantaggi nell’utilizzo della Tassonomia UE nell’identificare e valutare quei prestiti che sono allineati alla Tassonomia, consiste nella possibilità di accrescere la credibilità loro e dei prodotti che offrono, nonché nel fornire protezione contro le accuse di greenwashing.

a cura di Roberto Bianchini, Francesca Casarico, Michela Mauloni