Il focus sui Critical Raw Material realizzato dall’Enea

Non solo transizione ecologica, dalle materie prime critiche passa il 32% del Pil italiano

In prospettiva il riciclo sarà più conveniente rispetto alla loro estrazione, trasformazione, raffinazione ed importazione. Ma serve «progettualità politica»

[23 Dicembre 2022]

Gli ambiziosi obiettivi di decarbonizzazione dell’economia che l’Unione Europea si è data riposano sull’assunzione di un crescente ricorso a tecnologie che richiedono un intensivo uso di elementi naturali che per le loro proprietà chimiche e fisiche e per la loro resa economica sembrano difficilmente sostituibili in un breve orizzonte temporale.

Alcuni di questi vengono annoverati tra le “materie prime critiche” (Critical Raw Material, CRM), in ragione del rischio circa la loro effettiva disponibilità e per la loro rilevanza sulle attività economiche. In questa sede viene fornito un quadro sintetico delle principali questioni relative alle CRM, con particolare attenzione alla loro distribuzione geografica e a due parametri, il rischio di fornitura (SR) e l’importanza economica (EI).

Particolarmente critica appare la prospettiva di alcuni “ecosistemi industriali” nell’Unione, e tra questi quello delle energie alternative, ma anche, in linea più generale, quello delle tecnologie di miglioramento dell’efficienza energetica in settori tradizionali. Molto forte appare la dipendenza dell’UE dall’estero per terre rare, metalli del gruppo del platino e litio (100%), per il tantalio (99%) e per il cobalto (86%), con la prospettiva di non poter soddisfare la domanda di veicoli elettrici e di componenti per la produzione di energia eolica al 2030.

L’analisi evidenzia inoltre come vi sia una significativa discrepanza tra le materie prime considerate critiche dall’UE e quelle che appaiono centrali per l’economia italiana, dove le CRM hanno un’incidenza sul PIL stimata pari al 32%, sull’export pari addirittura all’86%.

Sebbene la centralità delle materie prime in un’economia centrata sulle tecnologie verdi non sia forse paragonabile a quella delle fonti fossili nell’economia che abbiamo conosciuto fin qui, la scarsità delle materie prime critiche potrebbe risultare il vero collo di bottiglia per la transizione energetica, riproponendo il problema del controllo delle risorse anche in un sistema energetico low-carbon.

Introduzione

In questa sede si intende definire un quadro sintetico dello stato attuale delle materie prime critiche maggiormente implicate negli ambiti delle energie rinnovabili, ma anche, data la complessità delle interazioni tecnologiche e l’evidente sinergia, delle innovazioni che consentono maggiori rendimenti energetici nei diversi settori merceologici, come ad esempio componenti meccanici sempre più leggeri. Le istanze della transizione energetica e i piani di sviluppo finalizzati alla clean economy non sembrano poter fare a meno della disponibilità di minerali e metalli il cui grado di controllo può costituire il limite tra il successo e l’insuccesso. Mentre lo sviluppo tecnologico è in grado di proporre nel tempo soluzioni produttive e commerciali a maggiore efficienza energetica (ad esempio, la sostituzione tecnologica o un processo più efficiente), il tema del controllo della disponibilità delle materie prime non può essere pienamente eluso neppure da paesi ad alta produttività del capitale e ad elevato know-how. Rimane aperta tuttavia la possibilità che le materie prime critiche non diventino il “nuovo petrolio”, mentre la stima del peso effettivo che queste potrebbero avere nel futuro appare oggetto di discussione nella letteratura.

La definizione operativa di “materia prima critica”

Normalmente, la definizione di “materie prime critiche” costituisce la conclusione di un complesso processo valutativo che prende in considerazione parametri di tipo tecnologico, economico, geopolitico e sociale, mediante il quale si individuano quegli elementi chimici di rilevanza strategica per le attività industriali, con un associato rilevante rischio di carenza dell’offerta globale e della disponibilità per i singoli stati. La natura valutativa sottesa si ravvede peraltro nelle differenti vedute da parte di diversi enti ed istituzioni.

Ad esempio, lo studio della Commissione Europea del 2020 Study on the EU’s list of Critical Raw Materials (Commissione Europea, 2020), a differenza del rapporto IEA del 2021 World Energy Outlook Special Report (IEA, 2021), , non annovera tra le materie prime critiche per la transizione energetica il rame, il nickel, il cromo e lo zinco, seppure ampiamente impiegati nelle tecnologie per la produzione ed il trasporto dell’energia (settore eolico, fotovoltaico, solare a concentrazione, sistemi di accumulo e trasmissione).

Secondo un recente studio (Öko-Institut, 2021), delle 30 materie prime critiche individuate dalla Commissione Europea, solo 6 hanno realmente un impatto critico sulle tecnologie verdi. Ancora, la natura valutativa si ravvede nella necessità di aggiornamento periodico dell’elenco delle materie prime critiche, in ragione del rapido mutamento del contesto di riferimento e della natura fortemente interdipendente delle traiettorie tecnologiche. In sintesi, ciò che rende “critiche” alcune materie prime rispetto ad altre sono alcune caratteristiche, per lo più interdipendenti, descritte nel seguito

- Basso grado di sostituibilità tecnologica

Condizione necessaria, ma non sufficiente, perché una materia prima venga reputata “critica” è la ridotta possibilità di individuare elementi alternativi al suo impiego, almeno in un orizzonte temporale non abbastanza ampio da consentire alle innovazioni tecnologiche di esercitare effetti sulla produzione e commercializzazione di nuove soluzioni.

- Elevato rischio d’impresa e costo dei nuovi progetti

Il settore estrattivo, e le fasi della catena del valore non solo della produzione, ma anche della trasformazione e raffinazione, presentano un’elevata intensità di capitale, un considerevole grado d’incertezza, nonché tempi molto lunghi per passare dalla progettazione alla prima produzione, anche per via di complesse procedure nazionali di autorizzazione.

Secondo IEA, occorrono in media 16 anni per passare dalla fase del progetto a quella della prima estrazione delle materie prime critiche. Anche “la ripresa di un’attività mineraria ha bisogno di un tempo variabile tra 5 e 10 anni e, probabilmente, non sarebbe comunque sufficiente a soddisfare le richieste di forniture” (Fumanti e Demicheli, 2021).

I tempi lunghi di realizzazione costituiscono un disincentivo all’investimento minerario, e un possibile fattore di aumento dei costi per insufficienza dell’offerta. Sul piano mondiale, il settore minerario appare generalmente sottocapitalizzato, e non sembra esclusa la possibilità per l’immediato futuro che i governi adottino politiche di incentivazione pubblica o che gli operatori economici privati più grandi (ad esempio i giganti dell’industria automobilistica e/o della produzione di batterie) integrino almeno in parte il processo di estrazione mineraria.

- Progressiva diminuzione della qualità degli elementi estratti, con rendimenti marginali decrescenti

Sussistono criticità anche in ordine alla qualità delle materie prime estratte, non solo alla quantità. Il problema è ben noto alla letteratura. Ad esempio, il tenore in rame delle estrazioni in Cile è diminuito del 30% negli ultimi 15 anni (IEA, 2021). La risposta più frequente è quella di ingrandire la miniera. Il processo richiede quindi un’intensità energetica maggiore e costi crescenti, proprio mentre la domanda internazionale aumenta, con ulteriore spinta al rialzo dei prezzi. “Maggiore è il tenore, minore è l’impronta ambientale. Più alto è il tenore, più piccolo sarà l’impianto di trattamento; minore sarà il consumo elettrico, minore sarà il bacino degli sterili, minori le emissioni di CO2 per unità di metallo prodotta” (Brussato, https://www.reteresistenzacrinali.it/index.php/la-transizione-immaginaria)

- Concentrazione geografica e il possibile uso a fini di strategia internazionale degli stati

Le materie prime critiche si connotano per un elevato grado di concentrazione geografica mondiale della produzione. Leggermente minore, ma comunque a livelli elevati, è la concentrazione geografica nelle attività di raffinazione. Pare evidente, inoltre, una tendenza strategica nazionale di integrazione verticale dei processi di estrazione, trasformazione e raffinazione, con un ruolo di primo piano esercitato dalla Cina.

Alti livelli di concentrazione delle risorse si associano al rischio di interruzione nella catena dell’offerta, per ragioni che vanno da incidentali difficoltà nella logistica e nel trasporto, fino a deliberate azioni come le restrizioni commerciali o l’uso politico negoziale da parte degli stati che ne detengono le quantità maggiori. Viene inoltre considerata in aumento la legittima tendenza dei governi locali ad imporre restrizioni alle compagnie minerarie, “attraverso codici minerari rielaborati, applicazione di tasse più elevate o verifiche sui requisiti ambientali, talvolta applicando restrizioni alle esportazioni, come in Indonesia o nella Repubblica Democratica del Congo, o introducendo una maggiore percentuale di azionariato statale delle miniere, come in Mongolia” (Brussato, 2021).

Un’altra considerazione, che riguarda la generalità delle attività estrattive di minerali, riguarda la supposta instabilità politica degli stati produttori, il cui numero viene stimato intorno ai due terzi dei paesi del mondo (World Mining 2019, dato relativo al 2017).

- Elevato grado di incertezza nelle stime quantitative e qualitative e, spesso, l’assenza di un mercato aperto

La stima sulle riserve mondiali e sulla loro localizzazione è soggetta a frequenti revisioni, e spesso non si dispone di mappe geologiche aggiornate. Contribuisce all’incertezza la stima sulla qualità delle riserve stesse, a sua volta funzione anche dell’innovazione tecnologica se questa è in grado di introdurre nuove tecniche di estrazione, e dei costi ambientali.

Soluzioni commerciali che impieghino un materiale che è soggetto ad ampie oscillazioni della produzione, e quindi dei prezzi, inglobano un grado d’incertezza elevato, per le imprese e per i paesi che vi facciano affidamento. Talvolta si assiste a meccanismi di circolarità, per i quali una diminuzione della domanda può generare una diminuzione dell’offerta e a sua volta questa può disincentivare la crescita della domanda per via di prezzi troppo elevati.

- Alta intensità d’uso di risorse naturali (acqua, in particolar modo) e problema delle emissioni atmosferiche. Rischi per la biodiversità

Il settore minerario richiede un consumo di grandi quantità d’acqua, in particolare durante le fasi di estrazione e lavorazione dei minerali, e sua volta può provocare ricadute negative sulla falda idrica (fuoriuscite di sostanze, drenaggio acido, ecc.). A peggiorare il quadro, molte delle materie prime ricadono in aree geografiche nelle quali la pressione sulle risorse idriche è elevata. Ad esempio, più del 50% della produzione di litio e rame si concentra in zone come Australia, Cina e Africa soggette ad eventi estremi come siccità ed alluvioni.

Le nuove efficienti tecniche di estrazione come la lisciviazione acida ad alta pressione (HPAL), richiedono un forte consumo di acqua e generano emissioni ambientali in quantità. Le pratiche di estrazione del cobalto prevedono l’impiego di esplosivi, che rilasciano agenti contaminanti dannosi per la salute umana ed animale. A sua volta, la diminuzione del tenore metallico che si registra per molte attività estrattive si accompagna alla pratica dell’ingrandimento della miniera e all’aumento delle emissioni ambientali per unità prodotta. L’argomento pare particolarmente delicato laddove le materie prime siano finalizzate proprio allo sviluppo di un’economia low-carbon.

Per quanto riguarda poi l’impegno a riprendere o ad intensificare l’attività di estrazione mineraria in ambito europeo, criticità sussistono in merito al rischio di sfruttamento delle aree naturali protette, delle zone vulnerabili e degli ecosistemi fragili. “Se non si tiene conto delle implicazioni in termini di risorse delle tecnologie a basse emissioni di carbonio vi è il rischio che il trasferimento dell’onere della diminuzione delle emissioni ad altre parti della catena economica possa generare nuovi problemi ambientali e sociali, come l’inquinamento causato da metalli pesanti, la distruzione degli habitat o l’esaurimento delle risorse” (Commissione Europea, 2020). Un altro problema non trascurabile è quello relativo alla allocazione dei depositi degli sterili e alla loro messa in sicurezza.

- Accettabilità sociale delle attività di sfruttamento delle materie prime

La produzione e la raffinazione di materie prime chiama in causa anche il problema dell’accettazione sociale, in particolar modo delle comunità locali, e la conformità a standard di produzione ambientale e sociale, anche in relazione alle condizioni della manodopera impiegata, più stringenti.

La tendenza delle nazioni più ricche – USA, Europa, ma anche Cina, recentemente – è quella di delegare le attività della raffinazione ai paesi meno ricchi. Gli stati produttori possono imporre un costo economico alle aziende minerarie per il rispetto degli standard. Un altro elemento di criticità è la frequente provenienza da zone di guerra (come ad esempio per il tantalio, estratto dal coltan, in Congo e in Ruanda).

Va ricordato come in ambito UE il Regolamento (UE) 2017/821 del Parlamento europeo e del Consiglio, del 17 maggio 2017, stabilisca obblighi in materia di dovere di diligenza nella catena di approvvigionamento per gli importatori dell’Unione di stagno, tantalio e tungsteno, dei loro minerali, e di oro, originari di zone di conflitto o ad alto rischio (Unione Europea, 2017).

- Difficoltà di realizzazione di un mercato aperto

Tendenza al dominio dell’aspetto negoziale bilaterale nella transazione. Tendenza alla prevalenza del principio della gerarchia e dell’integrazione verticale nelle produzioni nazionali.

Spesso, nel campo delle materie prime critiche fattori molto diversi tra loro sembrerebbero cospirare a favore del market failure. La forte concentrazione geografica; la rarità in natura; l’incertezza statistica sulla quantità e sulla qualità delle riserve; la complessità del processo di estrazione, trasformazione e raffinazione; il già citato problema degli elevati costi di investimento che gli operatori privati potrebbero trovare insormontabili; la formazione di monopoli e oligopoli di fatto; la presenza di asimmetrie informative; i frequenti interventi governativi; sono tutti elementi che concorrono alla formazione di mercati non competitivi, ove il prezzo della materia prima perde il valore segnaletico che tipicamente gli viene assegnato nell’economia di mercato.

In queste circostanze sembra realizzarsi una situazione nella quale può divenire più conveniente procedere a transazioni off market, con il prevalere del momento politico-negoziale. Non a caso una frequente richiesta proveniente dai paesi importatori è quella dell’allungamento del termine contrattuale. Un’altra tendenza è quella all’integrazione verticale dei processi di estrazione, trasformazione e raffinazione, rispetto alla quale la Cina sembra aver fatto da apripista, ad esempio attraverso il ruolo degli investimenti diretti esteri, con il prevalere di logiche make piuttosto che buy.

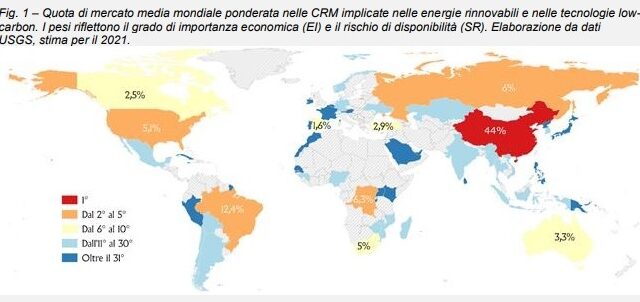

La concentrazione geografica delle materie prime critiche e il problema della dipendenza dall’estero

La mappa di Figura 1 restituisce la quota di produzione mondiale media per le 21 CRM di maggior interesse, stimata in base ai dati più recenti, quali quelli forniti dalla United States Geological Survey (USGS) in relazione all’anno 2021. Per la stima della media ponderata a ciascuna materia prima critica è stato conferito un peso corrispondente al relativo valore di SR ed EI. La concentrazione geografica della ricchezza in termini di materie prime è di tutta evidenza. I primi quattro paesi sommano quasi il 69% della produzione mondiale. Di più, il primo paese, la Cina, con il 44%, si pone in netto dominio rispetto a tutti gli altri.

Il dominio cinese è dato anche dall’ampiezza della gamma di CRM a disposizione: gallio, germanio, indio, magnesio, grafite naturale, scandio, silicio metallico, titanio, tungsteno, vanadio, terre rare. Il Brasile, decisamente distaccato (12%), occupa il secondo posto, con una specializzazione nella produzione di niobio (88% della produzione mondiale nel 2021, secondo USGS). Seguono, con una quota media ponderata stimata superiore al 5%, Repubblica Democratica del Congo (cobalto e tantalio), Federazione Russa (al primo posto per la produzione di palladio, con una buona estrazione di scandio e vanadio, e una più modesta, pari al 5% mondiale, di cobalto), USA (terre rare e berillio, rispettivamente il 15% e il 65%), Sudafrica (posizione dominante nel campo dei metalli del gruppo del platino, ad eccezione del palladio). Intorno al 3% è la quota dell’Australia (produzione di terre rare, litio, bauxite, cobalto, afnio) e della Turchia (borato).

I dati relativi alla produzione mondiale, come quelli riportati fin qui, non esprimono tuttavia l’effettiva disponibilità delle risorse critiche da parte dei singoli paesi. La dominanza della Cina potrebbe essere superiore se si considera una storia decennale di politiche di investimenti diretti all’estero, come ad esempio in Congo per il cobalto, o in Australia e in America Latina per il litio, ancora in Australia, Congo, Perù e Cile per il rame, in Brasile per la grafite naturale e il manganese, in Australia, Guinea e Indonesia per la bauxite, in Brasile per il niobio (Energia, ottobre 2022). Occorre evidenziare come anche nel campo della raffinazione la Cina detenga una quota di assoluta importanza, per attività operanti sul proprio suolo, anche in ragione di politiche di salvaguardia ambientale meno stringenti che in Europa.

Tra i paesi europei, va sottolineato che il dato relativo alla Francia è probabilmente sottostimato, dal momento che la produzione di afnio, suo punto di forza (più o meno la metà di quello estratto nel mondo), nelle statistiche USGS viene accorpato nella dicitura “altri paesi”. Per i transalpini, inoltre, discreta è la produzione di indio e silicio metallico (intorno al 4% mondiale). Altri paesi europei che possono vantare una specializzazione sono Spagna (42% della quota mondiale di stronzio), Portogallo (con una modesta quota per litio e tungsteno, rilevante tuttavia si prende in considerazione le dimensioni ridotte del paese). Stessa considerazione per il Belgio (indio), Irlanda (modeste quantità di bauxite), Germania (4% mondiale per il borato e 8% del gallio, dato quest’ultimo stimato dalla Commissione Europea), Austria (tungsteno), Ucraina (in particolare, scandio e titanio). Risorse minerarie di materie prime per le batterie, ovvero grafite, litio, cobalto, nickel esistono in Europa (in particolare, Spagna, Germania, Polonia, Austria e Repubblica Ceca), “situate in regioni che dipendono fortemente dalle industrie carbonifere o ad alta intensità di carbonio e in cui è prevista la costruzione di fabbriche di batterie” (Comunicazione della Commissione, COM(2020) 474 final).

L’Unione Europea possiede peraltro una tradizione nel riciclo di metalli come il ferro, lo zinco, il platino, mentre per numerosi costituenti del novero delle CRM la percentuale di riciclo è ancora troppo bassa, o nulla (penultima colonna della tabella 2).

A sottolineare la complessità e i paradossi del passaggio ad un’economia a zero emissioni, va osservato che il problema dell’insufficienza delle risorse potrebbe riguardare addirittura un paese come la Cina, stante l’impetuoso tasso di crescita della sua economia. L’autosufficienza cinese per quanto riguarda nickel, litio e cobalto è un obiettivo tutto ancora da raggiungere, se è vero che per coprire il fabbisogno nazionale il paese si rivolge alle importazioni rispettivamente per il 93%, il 65% e il 98%, mentre presso le autorità una certa preoccupazione serpeggia guardando alle intenzioni europee e statunitensi di costruire una catena di approvvigionamento a circuito chiuso per la produzione di veicoli elettrici, come ha dichiarato un dirigente dell’Associazione cinese dell’industria dei metalli non ferrosi (Ag. Reuters, 26 agosto 2022).

La Belt and Road Initiative cinese richiede l’approvvigionamento delle materie prime per la sua green economy. Il paese che detiene tuttora la leadership nella produzione di catodi per le batterie dei veicoli elettrici teme il nascente nazionalismo delle risorse e il crescente protezionismo commerciale degli stati. Emblematicamente, tali dichiarazioni riportano l’attenzione al problema del controllo delle risorse nell’immediato futuro. Si può ricordare l’azione legale presso il WTO promossa dall’UE contro il protezionismo cinese, il blocco delle esportazioni cinese verso il Giappone come misura ritorsiva per controversie territoriali, e la concreta possibilità che le CRM diventino crocevia di strategie politiche negoziali internazionali.

In ogni caso, la dipendenza dell’Europa dalle importazioni di prodotti estrattivi impiegati nella transizione energetica è molto alta. La domanda di terre rare utilizzate nei magneti permanenti nella UE potrebbe decuplicare entro il 2050. Nel 2030 la stessa Unione avrebbe bisogno, rispetto all’attuale approvvigionamento della sua intera economia, di una quantità di litio fino a 18 volte superiore e di una quantità di cobalto fino a 5 volte superiore. Per il 2050 si stima una quantità di litio necessaria 60 volte superiore e una di cobalto 15 volte superiore a quella attuale (Comunicazione della Commissione, COM(2020) 474 final). Particolarmente forte è la dipendenza dell’UE dall’estero per terre rare, metalli del gruppo del platino e litio (100%); per il tantalio (99%); per il cobalto (86%). Tutto questo sembrerebbe prospettare che l’UE al 2030 non sia in grado di soddisfare la domanda di energia eolica e veicoli elettrici (The European House – Ambrosetti , 2022).

La situazione dell’Italia

Per quanto riguarda più da vicino l’Italia, il paese non gode di una grande disponibilità di CRM, ma non si può affermare che ne sia completamente sprovvisto. L’uso del dubitativo è d’obbligo, poiché non esiste ufficialmente una carta mineraria aggiornata che tenga conto anche dei giacimenti potenziali (Fumanti e Demicheli, 2021).

Concentrazioni interessanti di germanio sono state individuate in Sardegna e Friuli. Potenziali riserve di bauxite vengono stimate per l’Italia. Uno studio recente (Dini et al., 2022) prospetta un potenziale di litio di ottimo tenore ricavabile dai fluidi profondi rinvenibili nella “fascia vulcanico-geotermica peritirrenica (Toscana-Lazio-Campania)” e in quella della “catena appenninica (da Alessandria fino a Pescara)”. Visti i lunghi tempi di attivazione dell’attività mineraria, si è tuttavia propensi a credere che nel medio periodo la dipendenza dell’Italia dall’estero difficilmente possa venir compensata dalle risorse nazionali potenziali. Per quanto riguarda le produzioni effettive, si ricordano tra le altre quella dell’acido borico attraverso le fonti geotermali e quella di indio (per una quota dello 0,67% della produzione mondiale nel 2017, World Mining Data, 2019).

La disponibilità di CRM ha comunque un forte impatto sull’economia italiana. Per il paese si stima che le prime 30 materie prime, sulle 80 prese in analisi dalla Commissione Europea – quindi non soltanto quelle che hanno a che fare più direttamente con l’economia lowcarbon – generino un valore aggiunto pari a 564 miliardi di euro, circa il 32% del PIL. Si tratta di un’incidenza che è la più alta in Europa (The European House – Ambrosetti, 2022), e che può essere spiegata in buona parte dalla rilevanza delle materie prime sulla manifattura industriale e dal relativo contributo dell’export alla generazione del PIL.

In particolare, essendo elementi di consolidato utilizzo in settori come la gioielleria, l’odontoiatria e l’industria automobilistica, non stupisce che il contributo alla generazione di valore aggiunto da parte delle importazioni di tre platinoidi (palladio, rodio e platino), sommato a quello relativo all’alluminio, possa essere stimato al 6,1% del PIL italiano (The European House – Ambrosetti, 2022).

Diverso è invece il quadro che si registra quando il paese sia despecializzato nella produzione di particolari manufatti, in altri termini, quando la dipendenza sia di tipo tecnologico prima ancora che di disponibilità di materie grezze. In questi casi, paradossalmente, si può assistere ad un deficit commerciale non rilevante riguardo un singolo minerale o metallo, proprio perché non esistono produzioni nazionali che ne facciano utilizzo. Si pensi, ad esempio, al litio. L’Italia importa modeste quantità di litio (intorno a 11 milioni di euro nel 2021), ma in compenso importa il prodotto finito che ne fa il maggiore impiego – gli accumulatori agli ioni di litio – per un ingente valore (oltre 1 miliardo di euro nel 2021).

Tutto ciò sembra ricondurre al tema del grado di specializzazione produttiva del paese e alle scelte di politica industriale, in particolar modo rispetto all’alternativa make or buy. I dati di commercio estero relativi ai prodotti finiti, o a componenti essenziali, che afferiscono al campo delle energie alternative segnalano un passivo di oltre 2 miliardi e 300 milioni di euro per il 2021 (ENEA, 2022). Sembrerebbe quindi che complessivamente il sistema paese preferisca importare dall’estero il manufatto industriale che contribuisce ad un’economia low-carbon piuttosto che produrlo in proprio, anche se sussistono rilevanti eccezioni (come nel solare termico) ed esempi di produzioni nazionali (ad esempio nel fotovoltaico, o nei veicoli elettrici).

Alla luce dell’apparente stallo del modello di globalizzazione che si è delineato nei tempi più recenti, e alla luce della intrinseca natura “critica” delle CRM, tuttavia proprio l’opzione buy potrebbe rivelarsi problematica. Nello stesso tempo il tema del modello di specializzazione nazionale apre un’altra questione, quella della particolare posizione dell’Italia rispetto ai paesi europei, anche sul piano negoziale. Un elemento definito “critico” nella visione della Commissione Europea non è detto che sia altrettanto “centrale” per l’economia italiana, e viceversa.

Un recente studio (CRIET, 2022) individua un elenco di “materie prime strategiche” nazionali, per le quali “l’accezione di criticità si lega alla rilevanza e all’influenza esercitate sul sistema produttivo nazionale, che costituisce l’ossatura del Paese”. Nel 2020 le prime dieci materie prime importate dall’Italia sono risultate: bauxite, oro, argento, rame, nickel, zinco, metalli del gruppo del platino, titanio, cromo, carbon coke (CRIET, 2022). Alcune di esse si riconducono maggiormente all’industria della gioielleria, al settore metallurgico, alla meccanica di precisione, alla industria aerospaziale, chimica e alla produzione di apparecchi elettromedicali.

Di queste dieci “materie prime strategiche” solo quattro (bauxite, metalli del gruppo del platino, titanio, carbone da coke) compaiono anche nell’elenco delle “materie prime critiche” stilato dalla Commissione Europea (Commissione Europea, 2020). Per converso, ad un metallo come l’oro, seconda materia prima per valore dell’import italiano, nello studio comunitario viene attribuito un basso rischio di disponibilità e una bassa importanza economica. Ad altri elementi come l’argento, lo zinco, il rame, il nickel e il cromo viene attribuita una certa importanza economica, ma si ritiene che per questi la disponibilità globale sia sufficiente, e pertanto non se ne ravvede criticità.

Va pure sottolineato come l’impostazione dell’analisi della Commissione sottesa alla redazione del documento sulle CRM sia di tipo particolare, spiccatamente valutativa e prospettica, tale da ricondurre la “criticità” di un elemento non solo ad una dipendenza di tipo commerciale e all’attuale centralità in termini di creazione di ricchezza, ma anche alla sua rilevanza in termini di raggiungimento di obiettivi comunitari strategici, senza trascurare altri criteri suaccennati, come ad esempio, la sua rarità o la mancanza di un mercato liquido. Sul piano pratico, tuttavia, se l’UE non considera “critiche” alcune materie prime che appaiono “centrali” per l’economia italiana, si apre un “ragguardevole fronte di discussione, non solo economico” (CRIET, 2022).

Una diminuzione della loro disponibilità e/o un aumento dei prezzi avrebbe effetti sulla propensione ad investire soprattutto sulle piccole e medie imprese. Il suggerimento degli autori dello studio è allora quello di prestare attenzione anche a questo novero di minerali e metalli, possibilmente con iniziative sostenute a livello europeo.

Conclusioni

Un paese che, come l’Italia, occupi una posizione al fondo di questa speciale classifica si trova nella necessità di adottare contromisure, la maggior parte delle quali non esente da ostacoli e conseguenze indesiderate: la sostituzione tecnologica con materie meno critiche, che tuttavia può tradursi in una minore efficienza del processo; il ricorso alle produzioni nazionali, che potrebbe scontrarsi con il problema dell’accettazione delle popolazioni locali, ma anche con i lunghi tempi di realizzazione; la diversificazione geografica degli approvvigionamenti e una, mai banale, “diplomazia economica ed energetica con i paesi terzi” (Commissione Europea, 2020); il rafforzamento degli strumenti di politica commerciale (ad esempio, nell’UE, gli accordi di libero scambio); l’uso degli strumenti consortili europei; gli investimenti diretti all’estero, che potrebbero richiedere una politica di finanziamenti ad hoc (ad esempio, con un ruolo esercitato dalla Banca Europea degli Investimenti); l’avvio quantomeno di una organica politica di restituzione di dati geologici robusti, in particolare sulle riserve potenziali e il loro grado di disponibilità; il risparmio energetico; le politiche strutturali di riciclo e riuso, anche prevedendo l’introduzione di un principio di responsabilità estesa del produttore di alcuni prodotti finiti, come le batterie e le apparecchiature elettriche ed elettroniche.

Una considerazione va posta sul concetto di dipendenza dell’economia futura dalle materie prime critiche. Al riguardo, la definizione che spesso ricorre circa le materie prime critiche come il “nuovo petrolio” non sembra del tutto pacifica (Giuli, 2020). Secondo alcune stime, la centralità delle materie prime in un’economia centrata sulle tecnologie verdi non sarebbe paragonabile a quella delle fonti fossili nell’economia che abbiamo conosciuto fin qui.

Il mercato delle materie prime potrebbe valere appena una frazione di quello petrolifero (nel 2040 potrebbe essere pari al 3% di quello petrolifero del 2016, Manberger e Johansson, 2019). Altri studi tendono a ridimensionare il peso delle tecnologie verdi nell’acquisizione delle CRM (Öko-Institut e.V. 2021), rispetto alla prospettiva della Commissione Europea.

Inoltre, alcune caratteristiche tecniche delle materie prime in oggetto sembrerebbero sottolineare il grado di flessibilità di un’economia centrata sulle tecnologie verdi. In primo luogo, quella del riciclo dei metalli è una possibilità che le fonti fossili non concedono, e la stessa bassa percentuale raggiunta allo stato corrente per alcune CRM può essere letta in chiaroscuro, come prospettiva di miglioramento. In secondo luogo, la facilità di stoccaggio di minerali e metalli è in genere più elevata di quella del gas o del petrolio. Le CRM non richiedono nemmeno un flusso commerciale ininterrotto, essendo caratterizzate da una domanda ciclica (Giuli, 2020), e sono connotate da volumi fisici bassi, con tutte le conseguenze in termini di onerosità economica ed ambientale del trasporto. In terzo luogo, i margini dell’innovazione tecnologica per l’aumento dei rendimenti, per la sostituzione di materie più costose con altre meno costose e per il riciclo sono ragionevolmente elevati.

Una nota ottimistica al riguardo pare la considerazione di molti analisti del settore secondo la quale proprio l’ascesa del costo marginale delle materie prime eserciterebbe una positiva spinta sulla ricerca ed applicazione delle tecnologie – ma anche delle pratiche – del riciclo, rendendo in prospettiva più conveniente quest’ultimo rispetto alla loro estrazione, trasformazione, raffinazione ed importazione.

A condizione che diventi oggetto di progettualità politica, il problema della criticità di queste risorse potrebbe quindi auspicabilmente riguardare più che altro l’orizzonte temporale vicino, senza ostacolare il percorso della transizione energetica e senza riproporre necessariamente una nuova versione di un ordine politico mondiale fondato sulla dipendenza tra le nazioni.

di Alessandro Zini, Roberta Roberto, Bruna Felici, Patrizia Corrias – Enea*

Questo testo è un estratto dell’Analisi Enea del sistema energetico italiano per il II e III trimestre dell’anno in corso, disponibile integralmente qui: https://www.pubblicazioni.enea.it/le-pubblicazioni-enea/analisi-trimestrale-del-sistema-energetico-italiano/fascicoli-2022/analisi-trimestrale-del-sistema-energetico-italiano-ii-trimestre-2022.html